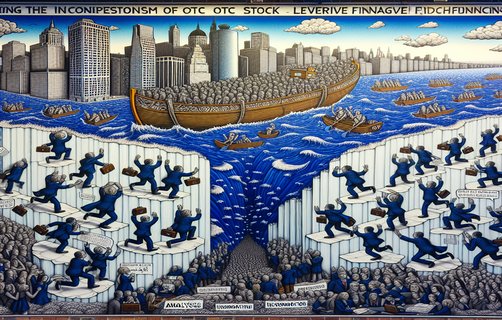

把放大镜对准配资:蓝筹也会摇晃的真相与资金优化的戏法

想象一次交易室的声音逐渐变成了心跳:杠杆把快乐和惊慌同时放大。配资亏损风险并非抽象的警告,而是数学、市场流动性和平台治理三者的交叉作用。下面用列表方式把关键要点剖开,便于理解并可操作——

1. 配资亏损风险——杠杆的放大镜

- 杠杆会把涨跌放大,收益和损失按倍数扩展。学术研究指出,融资约束与保证金要求会触发连锁平仓,从而放大市场波动(Brunnermeier & Pedersen, 2009)。配资用户若忽视保证金比例与强平规则,短时间内可能承受高额亏损。

2. 蓝筹股并非防弹衣

- 蓝筹股通常具有较高市值与较好基本面,但在系统性风险或流动性紧缩时也会大幅下跌。把配资全部投入所谓“稳健蓝筹”并不能消除杠杆带来的风险,历史上多次大型跌幅都影响了低波动资产的表现(见历史市场崩盘案例)。

3. 资金操作灵活性——优势与陷阱并存

- 高流动性与快速调仓能力是配资的一大优势,但频繁调整也会增加交易成本、滑点和情绪化决策的概率。灵活并不等于安全,流程化的风控比临场“灵活”更重要。

4. 投资回报的波动性——波动被放大后的现实

- 对个人投资者而言,频繁使用杠杆会显著提高回报波动性。研究显示,散户在高杠杆下更易出现非理性交易行为,导致长期回报受损(Barber & Odean, 2000)。

5. 平台运营经验决定体验与风险暴露

- 平台的风控体系、合规透明度、客户教育与清算能力直接影响用户的真实风险。选择有监管记录、信息披露充分的平台能降低操作风险。监管报告和平台公开年报是重要参考数据。

6. 成功因素——纪律、模型与情绪管理

- 成功不在于押对一只股票,而在于资金管理、风险限额、严格执行止损和回撤控制。把概率、仓位和资金成本放进同一个表格,才有可持续性。

7. 资金优化策略——用技术与制度降低风险

- 多样化仓位、分批建仓、设置逐层止损、采用对冲工具(例如期权)以及动态调整杠杆比例,都是常见且有效的资金优化策略。务必把保证金计算、最坏情景模拟纳入每次交易决策。

参考资料:Brunnermeier, M. K., & Pedersen, L. H. (2009). Market Liquidity and Funding Liquidity. Review of Financial Studies; Barber, B. M., & Odean, T. (2000). Trading is Hazardous to Your Wealth. Journal of Finance。

互动提问(请任选一项回答)

1) 你曾经用过杠杆交易吗?当时最担心的是什么?

2) 在选择配资平台时,你最看重哪三项指标?

3) 如果要你设计一个简单的止损规则,你会如何设定?

常见问答:

Q1: 配资能保证高收益吗?

A1: 不能。配资只是放大仓位,收益和亏损均被放大,长期稳定盈利仍依赖策略与风控。

Q2: 蓝筹股配资是否比中小盘安全?

A2: 相对稳健但并非绝对安全,系统性风险或流动性危机时仍会被放大。

Q3: 如何挑选合格的平台?

A3: 看监管资质、披露透明度、强平规则、公示历史与用户评价,并关注平台是否具备完善的风险控制流程。

评论

TraderTom

读得很清楚,特别是把止损和资金管理放在第一位,受教了。

小周说股

作者提到蓝筹也会下跌,这点很关键,很多新手以为蓝筹就万无一失。

Investor_88

引用了经典论文,增加了信服力。平台选择那段建议很实用。

青山不改

想知道更多关于动态杠杆调整的实例,能否再展开一篇?